Archív cikkek

Mennyi lesz a nyugdíjam? Itt a válasz(×)

Mennyi lesz a nyugdíjam? – kérdezik gyakran tőlünk, nyugdíjszakértőktől. Bár a legtöbben erre egyszerű és gyors választ várnak, a helyzet sokkal összetettebb, mint hogy néhány sorban össze tudjuk foglalni. Cikkünkben ezért konkrét példákkal mutatjuk be, hogy mire számíthat egy ma 30, illetve 50 éves diplomás munkavállaló.

Elöljáróban annyit elmondhatunk, hogy ma aktív, 30-40 éves munkavállalóként, még jó keresettel is kevés nyugdíjra számíthatunk. Ahhoz, hogy az egzisztenciánkat fenn tudjuk tartani idősebb korunkban is, elengedhetetlen az öngondoskodás.

Cikkükben áttekintjük, hogy mekkora nyugdíjra számíthatunk a jelenlegi munkabérünk alapján, és mennyit kell félretennünk ahhoz, hogy megőrizzük a jelenlegi életszínvonalunkat.

Nézzük meg röviden, hogyan számítják a nyugdíjat.

Nyugdíjba akkor vonulhat valaki, ha:

- eléri a nyugdíjkorhatárt (ez jelenleg 65 év)

- rendelkezik elegendő szolgálati idővel

- nem áll munkaviszonyban a nyugdíjba vonuláskor.

A Nők 40 elenevezésű kedvezménynek köszönhetően azok a hölgyek, akik 40 év szolgálati idővel (32 év munkaviszony + 8 év gyermeknevelés) rendelkeznek, idő előtt nyugdíjba vonulhatnak.

Megjegyzés: a 2021-es adatok alapján 2.029.000 fő volt öregségi nyugdíjra jogosult, a nyugdíj átlagos összege pedig 150 ezer forint volt havonta.

Ahhoz azonban, hogy ki lehessen számítani a nyugdíj összegét szükség van egy ún. valorizációs szorzóra is. A valorizáció folyamata elsőre talán bonyolultnak tűnik, pedig nem az. Annyit érdemes megjegyezni, hogy ez a szorzó minden év elején kerül kihirdetésre: minél magasabb a mértéke, annál jobban járnak azok, akik az adott évben vonulnak nyugdíjba.

Tipp: aki szeretne többet tudni a valorizációs szorzóról és annak számításáról, a linkre kattintva bővebben is olvashat róla.

Nézzük most meg konkrét példákkal, hogy mennyi állami nyugdíjra is számíthatunk munkavállalóként. Bár fiktív személyekkel dolgoztunk, a példák jól tükrözik, hogy szakértőinket mely korcsoportok keresik fel leggyakrabban.

Mennyi nyugdíja lesz egy 30 éves munkavállalónak?

A diplomások nettó átlagkeresete között meglehetősen nagy a szórás. A legtöbbet az informatikusok keresik, míg az oktatók, orvosok kevesebbet: az átlagos fizetés nagyjából 300 ezer forint körül van, ezzel a számmal kalkuláltunk.

Első példánk, Máté 22 évesen végzett az egyetemen, kereskedelem-turizmus szakon. Jelenleg 30 éves, és egy vidéki utazási irodánál dolgozik marketingesként, ahol nettó 300 ezer forintot keres. Párjával egy albérletben laknak. Később szeretnének majd saját lakást, gyerekeket, unokákat is.

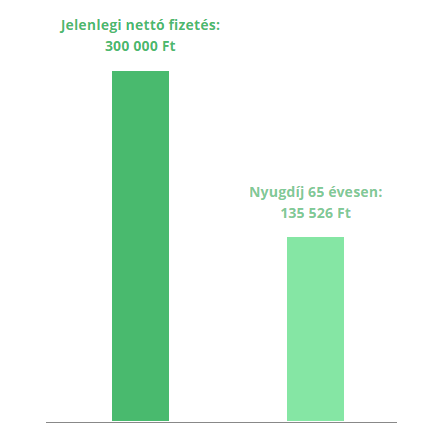

Máté azonban aggódik, hogy mennyi lesz a nyugdíja, ezért szakértőhöz fordul nyugdíjcélú tanácsadásért. A kalkuláció még őt is megdöbbenti:

Máté, aki most 300 ezer forintos nettó fizetést kap, nyugdíjasként kénytelen lesz majd havi szinten 164 ezer forinttal kevesebből, mindössze 135 ezer forintból megélni.

Az összeg jelenértéken számítva került kalkulálásra, tehát a nyugdíja a nyugdíjba vonulásakor annyit fog érni, mint ma 135 ezer forint.

Ebből kell tehát finanszíroznia a megélhetést, támogatni az unokákat, fedezni a gyógyszereket, a rezsit, illetve fenntartani egy autót – ez pedig valljuk be, édeskevés. Még a jelenlegi öregkori nyugdíjnál is (ami 150 ezer forint) 20 ezer forinttal kevesebb.

Máténak tehát egyéb, nyugdíjcélú megtakarításban kell gondolkodnia.

Mennyit kell félretennie egy 30 évesnek havonta, hogy megőrizze az életszínvonalát?

Máté szeretne ugyanannyit pénzt kapni nyugdíjasként, mint a jelenlegi fizetése. Szakértőként ezért a nyugdíjbiztosítást javasoljuk neki megoldásként.

A nyugdíjbiztosítás ugyanis ideális választás azoknak, akiknek legalább 15-20, de inkább több évük van hátra nyugdíjig, hiszen a megtakarításukat külföldi részvényekbe, kötvényekbe fektetjük.

Ezeknek a hozama pedig lehet pozitív és sajnos negatív is – azonban ekkora időintervallumban a negatív hozamot korrigálják a pozitív évek hozamai. Sőt, jelentős többlet hozammal is lehet számolni, még konzervatív becslések szerint is átlagosan 5-6%-al.

A nyugdíjbiztosítás másik nagy előnye, hogy a szerződéskötéskor érvényben lévő nyugdíjkorhatárt veszi alapul. Ez tehát azt jelenti, hogy ha most köt nyugdíjbiztosítást, akkor 65 évesen megkapja majd a megtakarítás összegét – akkor is, hogyha addigra magasabb lesz a nyugdíjkorhatár, például 70 év.

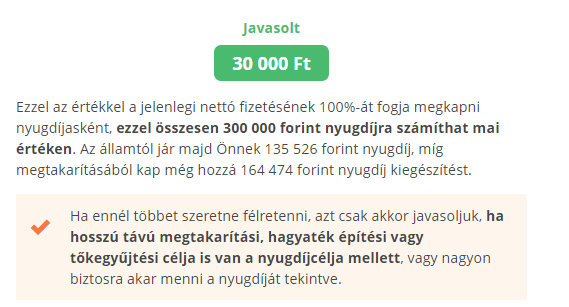

Kalkulátorunkban kiszámoltuk, hogy mennyit kell félretennie havonta Máténak ahhoz, hogy megkapja ugyanazt az összeget nyugdíjasként is, amelyet alkalmazottként megkeres.

A számítás szerint havi 30 ezer forintot kell befizetnie ahhoz, hogy havonta 164 ezer forintot kapjon majd kézhez nyugdíjkiegészítésként.

A szám jelenleg 164 ezer forintnak megfelelő összeget jelent, tehát így Máté valóban fenn tudja tartani majd jelenlegi életszínvonalát.

Most nézzük meg, hogy egy idősebb, diplomás munkavállaló mennyi nyugdíjra számíthat!

Mennyi nyugdíjra számíthat egy 50 éves alkalmazott?

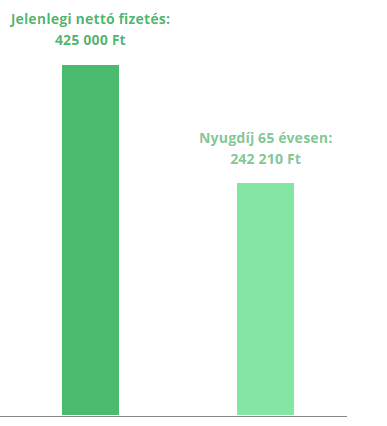

Következő példánk Ottó, aki 50 éves és könyvelőként dolgozik egy megyeszékhelyen lévő cégnél. Havonta nettó 425 ezer forintot keres. Egyre többet gondol arra, hogy milyen jó lesz majd nyugdíjasként gondtalanul élni, azonban a nyugdíja miatt ő is aggódik – mint kiderül, teljesen jogosan.

Kalkulátorunk az alábbi számokkal szolgál Ottó számára:

Forrás: nyugdijmaskeppen.hu

Látható, hogy Ottó nyugdíjasként kénytelen lesz havi 182 ezer forinttal kevesebből gazdálkodni, összesen havi nettó 243 ezer forintból kell majd megélnie. Ez ugyan nem kevés, de a férfinak van 3 fia, és 3 menye, akik szeretnének gyerekeket: ő pedig gondoskodni akar az unokákról is.

Mivel Ottó jól keres, és kevesebb ideje van hátra a nyugdíjig, sokkal jobb helyzetben van, mint a 20 évvel fiatalabb Máté. Azonban a középkorú férfi úgy számolja, hogy ez a pénz nem lesz elég az unokák támogatására és arra, hogy közben élvezni tudja a gondtalan nyugdíjas éveket.

Így Ottó az öngondoskodás mellett dönt, és szakértői segítséget kér.

Mennyit kell félretennie egy 50 évesnek havonta, hogy megőrizze az életszínvonalát?

Mivel Ottó fizeti a lakáshitelt, így korlátozott lehetőségei vannak, havonta maximum 40 ezer forintot tud rászánni a nyugdíj megtakarításra. Ezenkívül nem szeretne túlságosan kockáztatni, számára fontos a megbízható, kiszámítható portfólió.

Szakértőként Ottónak ezért az önkéntes nyugdíjpénztárat ajánljuk. Ebben az esetben hazai állampapírokba, és kötvényekbe fektetik a pénzünket, ami rövidebb távon egy biztonságosabb, jobb megoldást jelent.

Habár Ottó havi 40 ezer forintja nem elég arra, hogy a jelenlegi teljes fizetésének összegét megkapja nyugdíjasként, havonta mintegy 72 ezer forintos nyugdíjkiegészítéssel számolhat majd. Ez azt jelenti, hogy a havi 242 ezer forint helyett összesen havi 310 ezer forintot kap majd havi járadék formájában. Ez pedig már elegendő lehet arra, hogy támogassa az unokákat is.

Ahhoz pedig, hogy a jelenlegi életszínvonalát megtartsa, havonta 112 ezer forintot kellene félretennie. Így havi 181 ezer forintos nyugdíjkiegészítéssel és 242 ezres öregségi nyugdíjjal a jelenlegi fizetésének megfelelő összeget kapna kézhez.

Felelős döntést kell hozni

A példákból is látszik, hogy nem mindenki számára ugyanaz a jó megoldás nyugdíj megtakarítás tekintetében. Sokat számít az életkor, az anyagi lehetőségek, illetve a kockázatvállalási hajlandóság is.

Fel kell ismerni azt a tényt, hogy nem lehet pusztán az állami nyugdíjra hagyatkozni. Mindenképp szükség van kiegészítésre, öngondoskodásra ahhoz, hogy a kevés állami nyugdíjunkat kipótoljuk, és ne legyen gondunk idősebb korunkra.

.Képek forrása: freepik